Il est temps de rétablir une vérité.

La bourse, tout comme le monde ou l’environnement, est en perpétuelle changement. Si nous nous adaptons nous humains au changement. Il est toutefois difficile de prévoir l’avenir.

De telle sorte que systématiquement nous utilisons les statistiques du passé pour tenter de prévoir les mouvements du futur. Mais il faut se rendre à l’évidence. Ce mode opératoire sous-performe car la bourse change, est cyclique, et fait en sorte que nous avons sans cesse un train de retard.

Quel est le dernier concept à avoir déraillé ? les dividend aristocrats ou aristocrates du dividende.

Peu en parlent. Sans doute qu’il est encore trop tôt pour certain d’établir une tendance, même si il est évident que la crise du coronavirus est un motif (légitime?) pour saboter les dividendes des actionnaires, et pour plusieurs années.

C’est l’occasion pour moi de vous dire ce que je pense des dividend aristocrates et plus généralement des dividendes.

La suite, un peu plus bas.

Le Dividend Aristocrats : Quèsaco ?

Pour certains, il convient de définir la notion initiale de dividende.

Pour faire simple, les dividendes sont une partie du bénéfice net d’une société distribuée aux actionnaires (détenteurs d’actions au moment du détachement du dividende aussi appelé coupon).

La fréquence du versement, le montant du dividende et la ou les dates de détachement sont proposés par le conseil d’administration aux actionnaires lors d’une assemblée générale. C’est d’ailleurs souvent la seule partie qui intéresse les actionnaires lors des Assemblée Générale (AG).

Le Dividend Aristocrats : le Must-Have (l’indispensable) des dividendes.

Le dividend aristocrates est une sorte de distinction, de catégorie, qui met en exergue les sociétés qui répondent à 3 critères[1] :

- 1 : Augmenter chaque année son dividende depuis au moins 25 ans pour les entreprises américaines et 10 ans pour les entreprises européennes.

- 2 : Avoir une capitalisation boursière d’au moins 3 milliards de dollars.

- 3 : Avoir un volume d’échange journalier d’au moins 5 millions d’euros.

Vous l’aurez compris, le premier critère est le plus important. Les aristocrates du dividende sont les entreprises qui historiquement augmentent leur dividende chaque année.

Les investisseurs peuvent rêver – sur le papier – car la réalité est moins joyeuse.

Le rendement des dividendes : un leurre à destination des épargnants.

Je n’ai rien contre les dividendes. Si ce n’est que j’ai du mal à comprendre l’engouement des épargnants envers les “rendements” des dividendes, à moins qu’il soit créé par une incompréhension du système. Que l’on va donc repréciser.

1%, 2%, 5% ou encore 10%. C’est les rendements annuels possibles en bourse grâce aux dividendes.

Si la situation est idyllique sur le papier, la réalité en est tout autre. Car le détachement d’un dividende (coupon) est une opération neutre pour votre portefeuille.

- Lorsqu’une société détache un dividende de 4%, le cours de bourse de cette même société décote de 4%. Vous récupérez donc 4% (de liquidité) mais perdez 4% de votre portefeuille encore investi et ce, quel que soit le rendement du dividende. L’opération se répète.

- Lorsqu’une société détache un dividende de 10%, le cours de bourse de cette même société décote de 10%. Vous récupérez donc 10% (de liquidité) mais perdez 10% de votre portefeuille encore investi.

Il n’y a pas de miracle, si vous investissez la veille du détachement du coupon. Vous allez, certes récupérer votre coupon, mais perdre en valeur de portefeuille.

Si l’opération est neutre : où passe réellement mon argent puisque je suis censé récupérer les bénéfices de l’entreprise ?

Oui, l’opération est neutre car votre portefeuille financier est dévalué.

Mais vous récupérez bien une partie des bénéfices de l’entreprise. Imaginons qu’une société soit valorisée 100 millions d’euros et qu’elle détache 10% de ses bénéfices en dividende (imaginons 10 millions d’euros). Comme sa trésorerie et ses bénéfices sortent de la société, elle ne peut plus être valorisée 100 millions d’euros mais (100 – 10) = 90 millions d’euros. C’est donc la nouvelle valorisation qui est actualisée en bourse le jour du détachement.

Pourtant les entreprises avec fort dividende et les Dividend Aristocrats avaient le vent en poupe, jusqu’ici.

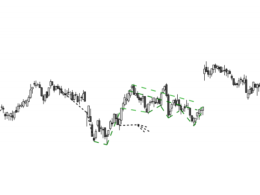

Quand on regarde la performance du S&P 500 Dividend Aristocrats (Total Return) sur les dix dernières années, oui la performance est plutôt à l’avantage des Dividend Aristocrats (courbe blanche VS courbe bleu).

Mais il convient d’actualiser les données, qui sur internet sont parfois dépassées.

Depuis janvier 2020 (avant crise du coronavirus) le S&P 500 (Total Return) superforme le S&P 500 Dividend Aristocrats (Total Return) de près de 12%… (courbe bleu VS courbe blanche).

Et il se pourrait que cette tendance soit durable. Car la crise économique est venue contrecarrer les plans des investisseurs.

Aujourd’hui les entreprises ont besoin, pour beaucoup, de s’adapter à la transformation du monde qui se digitalise et verdi (où doit tendre à se verdir).

Beaucoup d’aristocrates du dividende ont perdu leur statut cette année, rien qu’en France :

Il y avait 23 entreprises cotées en France qui pouvait bénéficier de ce statut. A l’issue de l’année 2020, 65,22% de ces entreprises seront déclassées car elles n’ont pas augmenté leur dividende.

Je les ai listé pour vous :

| Société | Décision sur les dividendes 2020 |

| L’Oréal | L’entreprise renonce à la hausse du dividende (reste stable VS 2019). |

| Hermès | L’entreprise renonce à la hausse du dividende (reste stable VS 2019). |

| LVHM | Un acompte de 2€ par action sera versé le 1er Décembre 2020 VS 2,2€ en 2019. |

| Publicis | L’entreprise annonce une baisse de 50% de son dividende. |

| Michelin | L’entreprise réduit son dividende à 2€ par action. |

| Seb | L’entreprise réduit son dividende à 1,43€ par action. |

| Ipsos | L’entreprise annonce une baisse de 50% de son dividende. |

| Vinci | L’entreprise réduit son dividende à 2,04€ par action. |

| Bouygues | L’entreprise réduit son dividende à 1,70€ par action. |

| Sodexo | Dividende annulé pour l’année 2020. |

| Essilor | Dividende annulé pour l’année 2020. |

| Aubay | L’entreprise annonce une baisse du dividende 0,60 contre 0,66€ par action en 2019. |

| Stef | Dividende annulé pour l’année 2020. |

| CNP | L’entreprise annonce le maintien de ses dividendes vs 2019. |

| Pernod Ricard | L’entreprise réduit son dividende à 2,66€ par action. |

Heureusement, il en reste encore quelques unes :

Nos 8 (survivantes) aristocrates du dividende françaises :

| Société | Décision sur les dividendes 2020 |

| Total | Confirme ses acomptes à 0,66€ par action. |

| Sanofi | Confirme son dividende de 3,15€ par action VS 3,07€ en 2019. |

| Danone | Annonce une hausse à 2,10€ par action VS 1,94€ en 2019. |

| Thermador | Annonce une hausse à 1,80€ par action VS 1,75€ en 2019. |

| Air Liquide | Confirme son dividende de 2,70€ par action. |

| Rubis | Confirme son dividende de 1,75€ par action. |

| Pharmagest | Annonce un dividende brut de 0,90€ par action VS 0,85€ en 2019 |

| Dassault Systèmes | Confirme son dividende de 0,70€ par action VS 0,65€ en 2019. |

Survivantes car, avec la deuxième vague de pandémie que nous subissons, et peut être une troisième en 2021 (?), la liste pourrait encore s’affiner dans les mois à venir.

Car n’oublions pas que verser un dividende c’est impacter les bénéfices de l’entreprise, vous voyez les conséquences pour leurs développements ?

Faut-il acheter des actions ? devenir actionnaire ? de ces sociétés ?

C’est là où le bât blesse !

Si vous m’avez suivi, vous comprendrez que sélectionner un action sur le seul critère de dividende est une aberration. D’abord car l’opération sera neutre pour votre portefeuille, mais aussi parce que vous fragilisez la société!

Une entreprise qui s’efforce à maintenir des dividendes dans le seul intérêt des actionnaires (et peut être des cadres dirigeants) développe une vision court terme, et n’a plus – à cause de cette perte de trésorerie annuelle – une capacité pleine et entière d’investir dans son développement, de se réinventer ou de s’adapter rapidement aux crises économiques.

Et nous sommes en pleine crise. L’arbitrage actuel des dividendes fait fuir les investisseurs, les cours s’effondrent.

Il ne faut donc pas s’étonner si les valeurs de croissance (Growth) superforme ces dernières années.

- Les valeurs de croissance (Growth) : privilégient la croissance, le développement et l’adaptabilité.

- Les valeurs de rendement : privilégient le rendement à défaut de la croissance, car ces sociétés sont considérées être à maturité.

- Les valeurs “values” : sont les valeurs dites décotées, mais elles sous-performent. Car elles peuvent mettre longtemps, très longtemps à se retourner.

C’est là où l’analyse technique peut vous aider. Comprendre la dynamique d’un cours vous donne déjà une information précieuse sur la croissance en cours.

Mais faites attention au “rendement”, car un rendement élevé cache souvent une dépréciation d’un actif. Car ce dernier se calcule avec le prix de l’action, plus l’action baisse, plus le rendement est facilement élevé. Mais plus l’action baisse, plus votre portefeuille vole en éclat…

Références

- [1] S&P Global, S&P 500 Dividend Aristocrats Methodology, [en ligne], dernière consultation le 05 Novembre 2020.