Tentant de justifier l’une des hausses records du CAC40 apparue la semaine dernière et s’établissant à 10.70%. On peut lire, un peu partout, que le CAC40 est galvanisé par des espoirs de reprise économique en grande pompe et s’est enflammé grâce aux statistiques de l’emploi américain qui, de part des créations d’emplois, a beaucoup surpris.

Les bonnes nouvelles de l’emploi américain ont permis à l’indice de finir en apothéose, c’est vrai!. Mais il ne faut pas oublier que l’indice avait déjà progressé – hors statistiques de l’emploi américain – de près de 9% sur la semaine et de plus de 15% sur les deux dernières semaines.

Clôturant la séance bi-hebdomadaire avec un record historique +16.95% que certains appelleront “crash haussier”. Le CAC40 a surclassé le DAX30 qui lui, calculé en dividendes réinvestis, ne prends que 16.02%. Cette poussée haussière ne peut s’expliquer par des espoirs de reprise économique et trouve sa source dans des éléments techniques et comportementales.

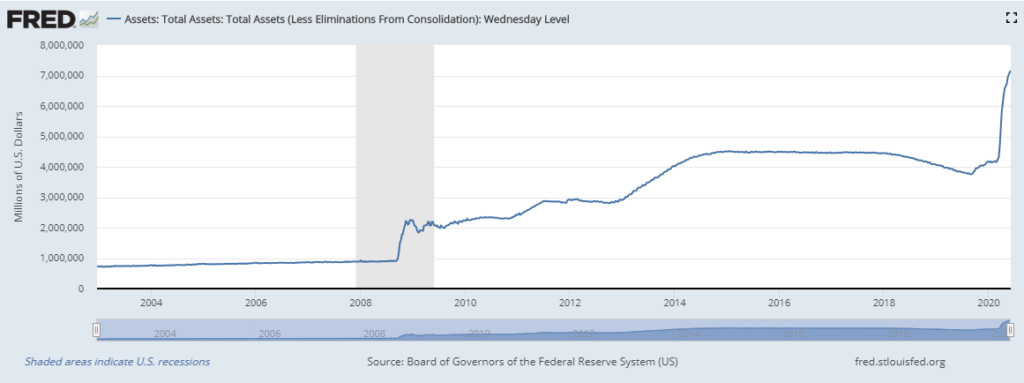

L’argent des Banques Centrales rentre dans le marché action

Un événement est rare dans l’économie mondiale : c’est l’action conjointe, forte et simultanée des banques centrales mondiales. La réserve fédérale américaine (FED) initie depuis le 11 mars son plan de relance pour l’économie et injecte de façon massive de l’argent frais qui doit permettre de “soutenir l’économie”. A date c’est 3 000 milliards de dollars d’injectés en 14 semaines par la FED. C’est davantage que tout l’argent injecté sur les 11 dernières années post-crise 2008/2009.

La Banque Centrale Européenne (BCE) avec ses 900 milliards d’euros injectés n’est pas en reste. La courbe des actifs détenus, là aussi, explose à la hausse.

Si les banques centrales achètent des obligations d’Etat sur le marché primaire cet argent revient de facto aux professionnels de l’investissement (gestionnaire de portefeuille, hedge funds, etc.) qui vont récupérer des liquidités en vendant leur position aux profits des banques centrales.

Hors avec l’absence de projet à financer dans l’économie réelle et les incertitudes conjoncturelles, les professionnels de l’investissement réinjectent ces liquidités dans le marché secondaire et notamment les actions. Cette création monétaire soutient en définitive les cours de bourse avant de soutenir l’économie réelle.

Les gros capitaux font du trading

L’apport de liquidité (argent disponible) initié par les achats des banques centrales et la revente des positions acheteuses lors du crash baissier permet aux fonds d’investissement (gros capitaux) de réaliser des activités de trading à court terme.

Les ventes à découvert ayant été en partie interdites et les valeurs étant “massacrés” par la baisse rapide et violente, il n’est pas illogique d’investir dans un rebond des valeurs pour réaliser une plus value. Les activités d’investissement à court terme sont, pendant cette période, les seules à pouvoir permettre de gagner de l’argent sur les marchés financiers.

La peur psychologique de ne pas être dans le rebond.

La chute soudaine des marchés financiers, de plus de 40%, a provoqué un effet d’engouement et d’attractivité sans précédent de la part des petits porteurs[1] désireux de reprendre en main leur épargne dans une période de confinement favorable à la prise d’initiative personnel.

Nombreux sites d’informations ont fait remarquer la baisse importante des actions et ont présenté des opportunités long termes incroyables. On ne peut pas exclure que cette baisse rare du marché actions est une aide précieuse, avec un horizon de placement de plusieurs années, pour valoriser un portefeuille financier. Mais il aurait été important de rappeler les risques.

L’appât du gain et la peur de louper “l’opportunité de la décennie” entraînent inévitablement une relance des actifs.

Que craindre pour l’avenir ?

Il ne faudrait pas tomber dans un bull trap (piège haussier) car si les perceptives sanitaires s’améliorent, l’approche d’une crise économique réelle est menaçante. Croire que les marchés financiers sont, jour par jour, corrélés aux réalités du terrain est une erreur tant il est impossible de maîtriser toutes les interventions réalisées (notamment celles des banques centrales) et leurs durées.

En bourse, il faut trader ce que l’on voit ! et non ce que l’on a envie de voir et ce que l’on croit qu’il est rationnel. Il faut se protéger et se préparer à toutes les éventualités comme une deuxième vague baissière. Le but n’étant pas d’avoir raison mais de savoir quoi faire dans telle ou telle situation.

Références

- [1] Tradingsat, En plein crise, l’étonnante affluence des petits porteurs auprès des courtiers., [en ligne], dernière consultation le 12 juin 2020.