Lorsque que les marchés financiers s’écroulent. Lorsque l’économie est sous tension. Lorsque nos plus-values boursières fondent de jour en jour, sans que nous puissions savoir quand cela va s’arrêter.

Il y a bien une pratique rémunératrice…. mise en avant par tout ceux qui sont, à ce moment là, en plus-value. Il s’agit de la vente à découvert.

Le concept est aussi simple que difficilement compréhensible : vendez une action que vous ne détenez pas!

La Vente à Découvert (ou VAD) est adulée par les traders actifs, qui eux, s’autorisent à trader dans les deux sens, et qui semblent ne pas s’importuner de la directionnalité des marchés.

Mais il se pourrait que ce ne soit pas si facile de gagner en bourse, et cette stratégie est plutôt controversée avec d’un côté, les investisseurs, qui croient dans la valeur et investissent à long terme, et de l’autre les traders/spéculateurs qui s’autorisent toute pratique visant à générer de l’argent à court terme.

Alors faut-il s’intéresser à la Vente à Découvert ? Faut-il détenir des positions short ? que risque-t-on ? C’est tout ce que nous vous proposons de découvrir dans cet nouvel article.

Qu’est ce que la vente à découvert ? ou short selling

Les pratiques d’investissements traditionnelles visent à acheter des actions, espérer en tirer un bénéfice grâce à la hausse du titre, pour ensuite le vendre.

Pour se faire il y a deux types de marché, le marché primaire, dont les sommes investies dans les introductions en bourse ou augmentation de capital bénéficient directement aux entreprises et à l’économie, puis il y a le marché secondaire, celui de la spéculation où les investisseurs s’échangent entre eux leurs titres de propriété. Lieux d’échanges que l’on nomme classiquement la bourse.

La vente à découvert, c’est un peu… tout l’opposé.

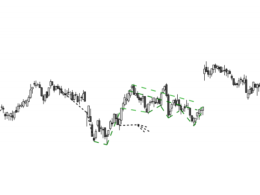

L’activité consiste à vendre un titre, sans en posséder la propriété, espérer que celui-ci s’écroule, puis le racheter pour clôturer le trade.

Le spéculateur cherche dans ce type d’activité à tirer profit des oscillations à la baisse des marchés financiers.

Pourquoi vendre un actif financier ?

Il y a toujours une bonne raison de vendre à découvert, et c’est ce que j’ai déjà mis en évidence dans l’un de mes articles qui recense 3 étapes pour comprendre le trading.

Et ces raisons, potentiellement nombreuses, vont varier en fonction de votre profil d’investisseur.

Il y a trois profils que nous pouvons recenser.

Celui qui s’intéresse essentiellement à l’analyse technique (graphique)

Ce dernier pourrait voir une opportunité de vente à l’approche d’une résistance majeure, sur des plus hauts historiques, ou après un chandelier japonais qui donne des probabilités de retournement.

Celui qui s’intéresse essentiellement à l’analyse fondamentale

Ce dernier pourrait voir une opportunité de vente à l’approche des résultats d’une entreprise, si le PER du titre est déconnecté des fondamentaux, si les statistiques économiques se dégradent ou encore, si l’entreprise visée traverse une période difficile…

Celui qui combine les deux.

Ils sont plus rares, surtout chez les particuliers. Ces profils vont mettre toutes leurs compétences dans l’analyse d’une valeur pour prendre une décision de vente.

Ils vont généralement sélectionner un titre en fonction de ses fondamentaux (capitalisation boursière, bénéfices, chiffre d’affaires…) puis ajuster le timing d’entrée en position (market timing) avec un signal technique (avalement baissier sous résistance hebdomadaire par exemple).

Dans ces conditions, la VAD servira à spéculer, à faire rentrer du cash. Mais ce n’est pas là, la seule des possibilités que nous offre cette activité.

Protéger vos positions : la couverture, l’assurance.

Moins actifs, les investisseurs protègent leurs positions (achats) en shortant un indice, un ETF, ou des actions. Ils espèrent ainsi que la moins value générée par la dépréciation de leurs actifs soit en partie compensée par la plus value générée par les positions vendeuses.

C’est “une assurance”, qu’il faut utiliser avec parcimonie car elle peut couter très chère en rendement dans les phases haussières si elle est déclenchée à chaque correction.

Il n’y a pas de recettes miracles, les grands fonds et banques d’investissements investissent des millions d’euros dans la maitrise des risques pour souvent, ne même pas battre le rendement de l’indice de référence (CAC40, DAX30, NASDAQ, etc.).

Comment peut-on vendre un titre qu’on ne possède pas ?

C’est un principe que les commerçants connaissent bien : certains agents immobiliers vendent sur plans des appartements qui n’ont pas encore été construits, certains grossistes accumulent les commandes avant de faire importer des matières premières ou encore, certains distributeurs vendent les produits de leurs fournisseurs avant de les payer.

Ici, en matière de bourse, l’activité n’est pas bien différente, quand vous n’avez pas quelque chose, il faut l’emprunter à quelqu’un qui le détient.

La bascule est réalisée par le courtier, qui en récupérant votre ordre de vente, va emprunter les titres de propriété que vous souhaitez vendre pour vous permettre de le faire. L’intervenant sur les marchés financiers va dès lors attendre que des mouvements baissiers se réalisent pour racheter ses positions short (clôturant l’emprunt).

En empruntant des actions, le trader paye des frais et des intérêts au courtier. L’opération n’est pas gratuite.

Toute cette mécanique s’applique sur compte titre et est bien différente dans le cadre des comptes CFD.

Avec un compte CFD (Contract For Difference), vous ne détenez rien!

Personne ne détient rien.

J’en ai parlé dans de nombreux articles, et notamment mon article sur la plateforme d’investissement Etoro que malheureusement beaucoup adulent sur internet.

Avec un compte CFD, qui sont des produits dérivés non centralisés et non réglementés par les bourses traditionnelles, vous passez un contrat avec votre courtier, il n’y a pas de titres de propriété, vous n’êtes pas actionnaire.

Pourquoi ?

Car le principe des CFD est de vous proposer une copie, la plus parfaite possible, des cours de bourse pour que vous puissiez spéculer comme bon vous semble sur une valeur ou une autre. En étant non centralisés et non réglementés, les échanges ne s’effectuent plus dans les carnets d’ordre et, des produits dérivés peuvent être “offerts” à l’investisseur, souvent avec ce type de compte, particulier.

Ces produits ce sont : des effets de leviers importants, des frais réduits, des stops garantis…

Avec un compte CFD, il est facile de réaliser une vente à découvert. Cette dernière ne nécessite pas d’emprunt puisque le contrat engagé avec votre courtier à chaque transaction implique, que lui, s’engage à vous payer vos bénéfices et que vous, vous assumiez vos pertes sur la base d’un graphique boursier copié d’un réel graphique réglementé.

Quand ne peut-on pas faire de VAD ?

Hors CFD, qui offre plus de flexibilité, les comptes titres n’offrent pas toujours la possibilité de réaliser des ventes à découvert.

Cette option est déclenchée au cas par cas, en fonction de la capacité de votre courtier à trouver un propriétaire en capacité de vous faire un emprunt sur la valeur visée. L’option est donc dépendante de 3 facteurs :

- La somme des positions long (long terme) acheteuses d’un actif[1].

- Le montant total de votre investissement à la vente.

- La tendance de l’actif, et le mouvement des investisseurs par rapport à cette tendance.

Je m’explique.

Lorsque vous shortez une action, vous devez au préalable trouver (avec le concours de votre courtier) un emprunteur, c’est à dire un investisseur de long terme en capacité de vous fournir les titres proposés, ce dernier ne se sépare pas de ses titres, il espère que votre spéculation à la baisse sera courte et rapide pour que lui, ne soit pas obligé de vendre ses titres.

Hors, il se pourrait que la somme des shorts entraine une baisse du titre, voir une modification de tendance. Les investisseurs de long terme pourraient se désintéresser d’une valeur, entrainant une vente. En se désengageant, le prêteur impacte le short associé qui sera automatiquement clôturé par votre courtier.

En manque de prêteur, la VAD n’est plus possible (hors CFD, bien entendu).

Alors évidemment, c’est aussi et beaucoup, la somme de votre position à découvert qui conditionne sa capacité à être réalisée. Prendre des positions à découvert de 1 000€ est beaucoup plus facile que de prendre des positions short de 10 000 000€.

C’est aussi pour ça qu’à partir d’un certain montant de capital, les règles changent. La VAD n’est proposée que sur les titres qui ont une grosse capitalisation boursière (et il y en a beaucoup).

Le PEA interdit le short selling.

Le PEA (Plan d’Epargne en Action) est un titre de compte (ou produit d’épargne) réglementé. Il affiche une fiscalité attractive, qui attirent les investisseurs particuliers souhaitant investir en bourse.

A la différence du CTO (Compte Titre Ordinaire) qui est lui, tout à fait adapté au trading, le PEA en proposant des incitations fiscales a perdu, quelque peu, une souplesse.

Sans rentrer dans tous ses détails, il y a une interdiction qui intéresse plus particulièrement le sujet de cet article : les ventes à découvert sont interdites avec ce titre de compte.

Il vise en effet un profil d’investisseur long terme, passif et concentré sur des quelques valeurs et fonds (majoritairement français).

Ne cherchez donc pas à shorter avec ce type de compte.

Les périodes de baisse soudaine et violente.

Lors de situation extrême, il n’est pas rare de voir des décisions extrêmes. Ce fût le cas lors de le flash crack boursier de la crise du coronavirus, où la plupart des titres perdaient séance après séance une dizaine de pourcentage.

S’il a d’abord été évoqué l’hypothèse de fermer temporairement les places boursières[2], c’est bien finalement les ventes à découvert qui ont finalement été contraintes.

Trop spéculatives, critiquées pour favoriser la volatilité, dans un environnement déjà excessif, les ventes à découvert ont finalement été interdites par l’AMF (Autorité des Marchés Financiers) sur 92 titres à la Bourse de Paris. Ainsi AXA, Vinci, Klépierre, EDF, DASSAULT et 87 autres n’étaient plus, temporairement, shortable.

Qui faut-il protéger avec ces actions de blocage ?

Probablement les banques, donc par voie de conséquence, l’épargne des français. Leurs modèles économiques pour gagner de l’argent sur les marchés financiers ne sont pas conçu pour encaisser une volatilité extrême, la débâcle peut être violente.

Le gouvernement et les acteurs de la finance ont tout intérêt à ce que les banques restent solides, pas pour qu’elles s’enrichissent toujours plus, mais bien pour qu’elles puissent continuer de rendre disponible l’argent des contribuables (le nôtre).

Si à partir de là, vous êtes toujours emballé par l’hypothèse de shorter à tout va, lisez la suite!

Les risques des ventes à découvert.

On pourrait penser à première vue qu’acheter ou vendre, les risques sont les mêmes. Votre gain ou votre perte serait proportionné aux oscillations des cours de bourse mais il n’en ai rien.

Les actions, fonds, ETF,… que leur valeur soit traduite en point ou en euros, ont toujours une limite : 0.

En théorie car on a vu récemment que le cours du pétrole comme les taux d’intérêt – pour eux on le savait davantage – pouvaient être négatifs. Mais ce n’est a priori pas le cas des actions, dont la valeur 0 signifie la faillite d’une société et donc parallèlement les indices de référence, ainsi que les fonds ETF qui copient des paniers d’actions ou d’indices, ne peuvent pas être négatifs.

Il y aura toujours ceux qui diront que la valeur 0, n’existe pas, c’est vrai. Une action en tendance baissière qui vaut 1 euros, finira pas valoir 0,1 centimes, puis 0,01 centimes, puis 0,001 centimes, puis 0,0001 centimes… jusqu’à l’infinie.

Tout ça pour mettre en évidence qu’il y a une limite théorique à la baisse des cours. Mais a contrario il n’y a pas de limite théorique à la hausse des cours.

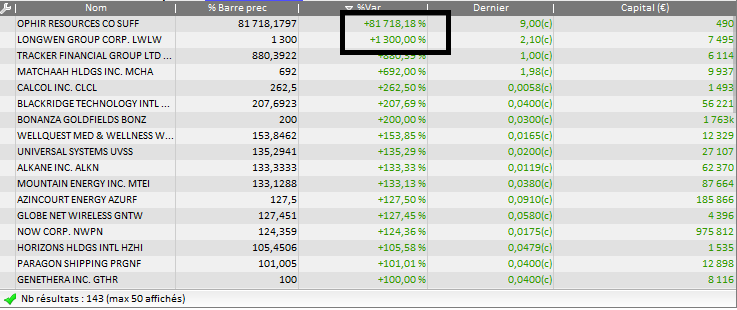

Un actif peut progresser de 100%, 1 000%, 10 000%, en quelques années, semaines ou jours.

Pour preuve, voici le palmarès du panier d’actions US NASDAQ OTC de la séance du vendredi 12 février 2021, en une seule journée, l’action OPHIR RESOURCES CO SUFF a progressé de 81 718,18%.

En réalité, OPHIR RESOURCES CO SUFF a une capitalisation boursière minuscule, cette hausse a été provoquée avec un ordre d’achat de seulement 490€. Mais vous comprendrez que, là où vous pouvez à l’achat profiter de gains potentiellement illimités, il n’est possible à la vente de ne réaliser, au maximum, qu’une performance de 100%.

La vente à découvert offre un potentiel de gain limité, pour un risque qui est lui, illimité.

Christopher LFT

Le trading (court terme) potentiellement épargné.

Les activités de trading, qui vise des investissements de courtes durées, peuvent réduire la part du risque illimité que nous venons d’évoquer.

En effet, les spéculateurs court termes ont appris à travailler avec leur capital. C’est ce qu’on appelle dans le jargon, le money management. Savoir prendre ses pertes, prendre des bénéfices sur objectifs, pyramider, moyenner, adapter sa taille de position en lot ou cash, fait partie intégrante de votre réussite sur les marchés.

Le spéculateur de court terme ne rentre en position que s’il est capable de calculer un rendement probable de son opérateur. Ce rendement se calcule grâce à la probabilité de gains qu’offre la séquence en cours et la capacité d’aller chercher des objectifs à moindre risque.

C’est dans ce sens que l’on entend parler régulièrement de la mise en place systématique du stop loss. Sans revenir sur cette nécessité, si elle a lieu d’être, il serait bien étonnant qu’un spéculateur se fasse piéger dans une remontée brutale tant il aura préparer ses arguments, ses niveaux, son plan d’invalidation et ses ordres conditionnelles.

Le trading est une activité spécifique, loin des concepts SELL AND HOLD (en référence au célèbre BUY AND HOLD), qui consiste à entrer en position et à la conserver…

Les VAD, à l’origine des short squeeze.

Conséquence de ces pertes potentiellement illimitées : les short squeeze.

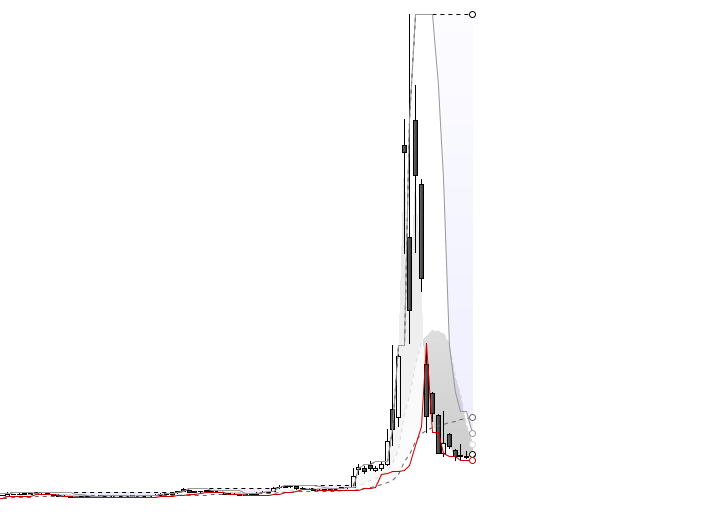

Les short squeeze (pression des shorts) caractérise une hausse violente et soudaine d’un cours de bourse, qui fait suite à un rachat, quelques fois forcé (appel de marge), des positions par les vendeurs pris à contre-pied.

Quand la pression baissière perd du terrain face aux acheteurs, il faut savoir rebrousser chemin pour ne pas subir une perte conséquente.

Le rachat des positions vendeuses, liés à la pression acheteuse, accentue drastiquement le phénomène de hausse.

C’est ce qui s’est passé sur la, devenue célèbre, action GameStop.

L’entreprise GameStop était en grande difficulté financière, une situation qui n’échappait pas à quelques fonds spéculatifs comme Melvin Capital qui ont alors vendu, de manière conséquente, l’action.

C’était un plan astucieux, avant qu’un groupe d’investisseur sur Reddit (r/wallstreetbets) se ligue contre ces hedge funds. Cette mobilisation sans précédent, relayée par Elon Musk lui même sur Twitter, convaincu les derniers entrants.

Le cours de bourse explosa de 21$ jusqu’à 483$ en 15 jours, soit hausse de 2061%, avant de retomber…

L’affaire GameStop est inédite, alors que les short squeeze ne le sont pas.

Ce n’est pas le short squeeze en lui même qui a valu à l’actif cette médiatisation, mais la mobilisation inédite d’une communauté sur un réseau social qui est maintenant suspectée d’avoir manipulé le marché…

Un bon tremplin pour notre avant dernier paragraphe.

Quel avenir pour la Vente à découvert ?

Peut-on craindre qu’un jour la vente à découvert serait définitivement interdite ? Rien n’est moins sûr.

Maxine Waters, présidente de la commission parlementaire des services financiers pour les États Unis, vient de sortir un communiqué indiquant qu’une audition sur les ventes à découvert et les plateformes de trading en ligne serait en cours[3].

Cette audition fait suite à l’affaire GameStop.

Maxine Waters rappelle à juste titre que «Les hedge funds ont une longue histoire de comportement prédateur et ce comportement est totalement indéfendable.” surtout au États Unis où les retraites des contribuables se font par capitalisation au moyen de plans d’épargne retraite. Les travailleurs américains doivent épargner toute leur vie pour avoir à l’âge de la retraite un capital qui travaille pour eux.

Shorter la bourse, c’est potentiellement affaiblir les rendements des retraités, affaiblir le système social et en quelque sorte affaiblir tout un pays.

Maxine Waters souhaite freiner ces pratiques abusives et nous ne sommes pas à l’abri que de nouvelles règles émerges si les nouvelles pratiques sur les réseaux sociaux n’assurent pas l’équilibre et l’éthique des marchés. Il faut bien comprendre que tout est possible.

Par exemple en Chine, la vente à découvert n’a été autorisé par les régulateurs qu’il y a environ 10 ans[4]. Le marché n’étant pas assez mature les années d’avant.

On peut imaginer, car elles sont très contrôlées par les régulateurs Chinois, qu’en cas de dérives elles soient interdites.

Interdire la vente à découvert ? c’est potentiellement manquer une “belle” occasion de tenter de profiter de la saisonnalité des marchés.

Sell in May and go away

Plusieurs études dont une réalisée sur lesformationstrading.fr (étude des tendances boursières), tente de montrer que les marchés financiers suivent une saisonnalité.

Il a été démontré qu’historiquement, la bourse se dégrade en période estivale (de mai à fin octobre).

Sell in May and go away est devenu un célèbre adage qui signifie littéralement “Vendez en mai, et partez”.

Attention toutefois, Sell et Short, n’ont pas la même signification, Sell signifie vendre dans le sens de vendre ses positions acheteuses quand Short signifie vendre à découvert.

Le dicton n’incite pas à “VADer” les actions, même si les plus ambitieux en quête de performance pourront peut être se le permettre.

Je préfère vous mettre en garde, la saisonnalité des marchés n’est pas une science, nous tentons de l’expliquer grâce aux vacances d’été. Moins présents dans les salles de marché, les investisseurs institutionnels liquident quelques positions pour se prémunir des risques exogènes (attentats, drame, pandémie…).

L’affaire GameStop a été une belle occasion de faire un point complet grâce à ce dossier sur la vente à découvert. Il n’est pas rare de se questionner sur cette pratique, de minimiser son impact sur les cours de bourse ou les réels risques que l’on prend.

Ce dossier devrait répondre à toutes vos interrogations mais je reste disponible en commentaire 😉

On se retrouve la semaine prochaine 😀

N’hésitez pas à partager et me suivre si ces sujets vous plaisent 😘

Références

- [1] IG, Action non disponible à la vente à découvert (unborrowable stock)., [en ligne], dernière consultation le 13 février 2021.

- [2] Trandingsat, Cac 40 : L’AMF interdit la vente à découvert sur 92 titres à la Bourse de Paris, [en ligne], dernière consultation le 13 février 2021.

- [3] Financial services, Following Recent Market Instability, Waters Announces Hearing on Short Selling, Online Trading Platforms, [lien brisé], dernière consultation le 2 février 2023.

- [4] CNBC, Why the Reddit trading frenzy and short selling won’t work in China, [en ligne], dernière consultation le 14 février 2021.